受新能源汽車及儲能鋰電池兩大下游需求增長的影響,2023年上半年中國國內磷酸鐵鋰產能產量出現了大幅增長。碳酸鐵鋰項目投資熱度持續走高,不少企業開始著手投資海外市場。無論對于磷酸鐵鋰的供應還是需求,市場競爭格局在繼續變化。尤其是3-6名之間的市場競爭極為激烈,跟得極為緊密,都在伺機進行彎道超車。對于消費者而言,希望能夠看到高頻賽道帶來的出色表現,即性價比更高的產品出來,科技讓生活更精彩。

受新能源汽車及儲能鋰電池兩大下游需求增長的影響,2023年上半年中國國內磷酸鐵鋰產能產量出現了大幅增長。碳酸鐵鋰項目投資熱度持續走高,不少企業開始著手投資海外市場。

國內的供需格局已經形成頭部企業規模化、集中度加重而中小企業夾縫中生存的格局。2023年上半年市場供需關系也集中在頭部企業之間產生,供應鏈維持著穩定中的動態變化。

磷酸鐵鋰供需情況

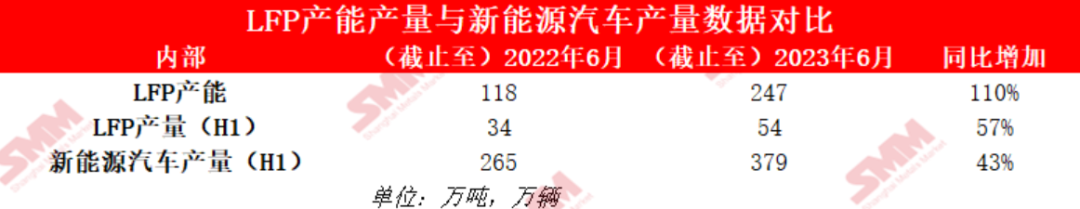

【產能方面】磷酸鐵鋰的產能:2022年6月118萬噸,2023年6月247萬噸,同比增長110%。

【產量方面】磷酸鐵鋰的產量:2022年1-6月34萬噸,2023年1-6月54萬噸,同比增長57%。

【主要下游產量】新能源汽車產量:2022年1-6月累計265萬輛,2023年1-6月累計379萬輛,同比增長43%。

圖1:LFP產能產量與新能源汽車產量數據對比

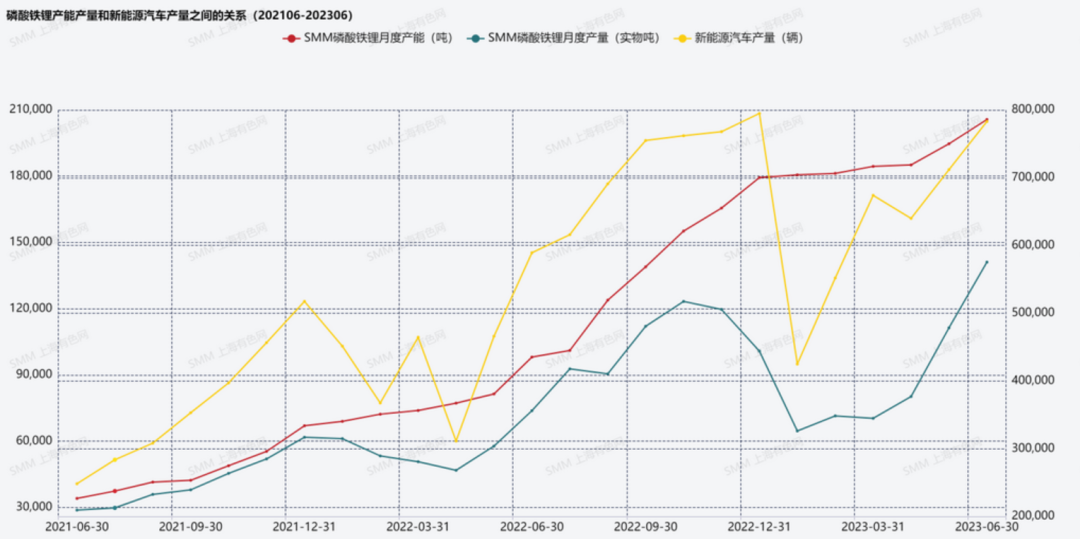

2023年上半年中國碳酸鐵鋰的產量54萬噸,全年估計140萬噸。國補退坡后的一季度市場剛需不佳,電芯電池企業和新能源汽車企業以消化庫存為主。疊加磷酸鐵鋰的主原料碳酸鋰價格從高位快速下行,下游企業對磷酸鐵鋰的提貨積極性不高,延緩提貨時間,導致磷酸鐵鋰企業虧損嚴重。

圖2:磷酸鐵鋰產能產量和新能源汽車產量之間的關系(202106-202306)

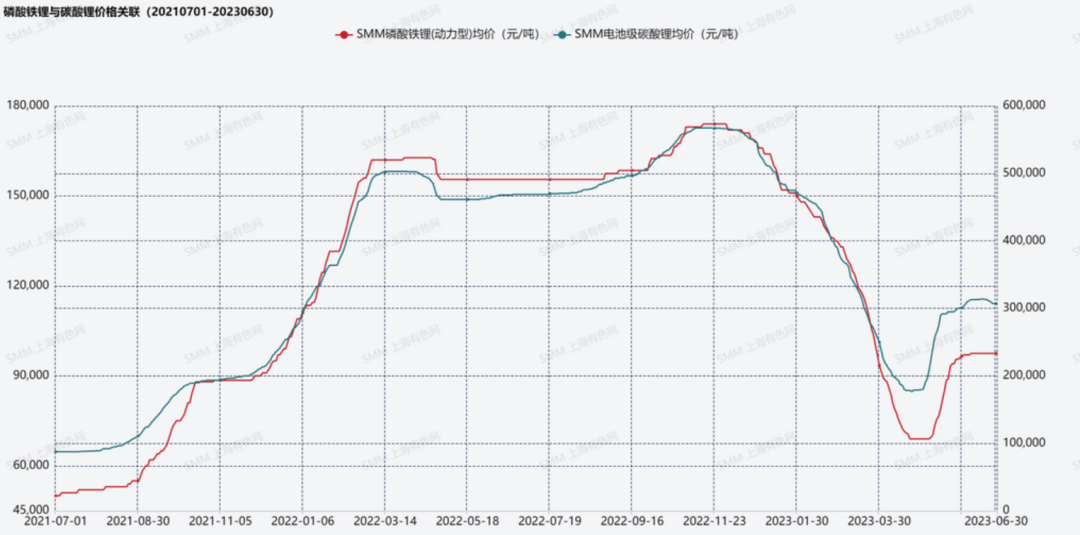

2023年上半年的前半段2023年一季度,磷酸鐵鋰價格無間隔式一路下行至二季度初的低點,后隨著市場的回暖,價格反彈至30萬元/噸附近,橫盤波動。碳酸鋰價格占磷酸鐵鋰的主要成本,其價格變化同時帶動磷酸鐵鋰價格的變化。在價格劇烈變化期間,磷酸鐵鋰企業將更多精力投入到碳酸鋰上。不少企業加快布局碳酸鋰板塊的業務,把控原料端,增強供應鏈的完整性和穩定性。

圖3:磷酸鐵鋰與碳酸鋰價格關聯

企業供應情況分析

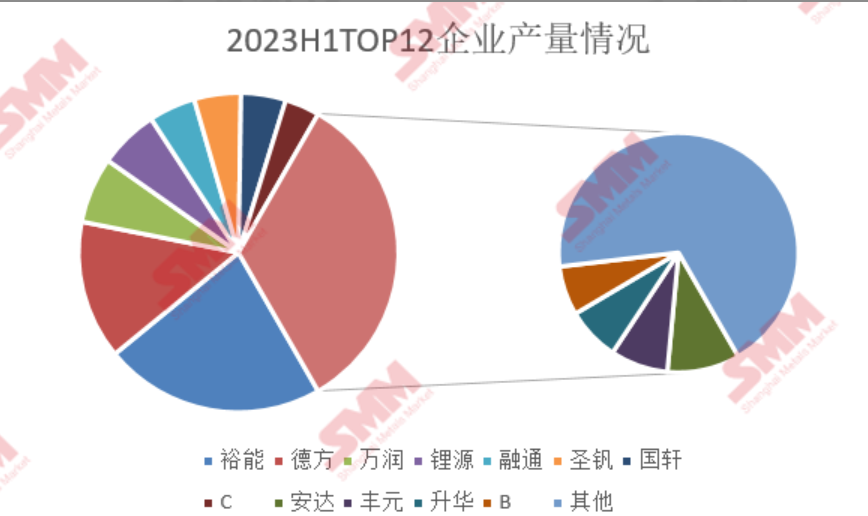

2023年上半年磷酸鐵鋰(LFP)市場呈現出極強的頭部效應,行業強者恒強。TOP5產量占比超過50%,而下游主要客戶是B和C。

供應方面的頭把交椅仍然歸金牌裕能,市場占有率超過20%-30%;德方市場占有率10%-20%為銀牌得主;融通、萬潤和鋰源以5%左右的市場占有率爭奪銅牌。3-5名甚至3-6名市場爭奪激烈,月度出貨量名次在伯仲之間,各家在暗地里苦練基本功,期望后程發力。

圖4:2023年上半年TOP12企業產量情況

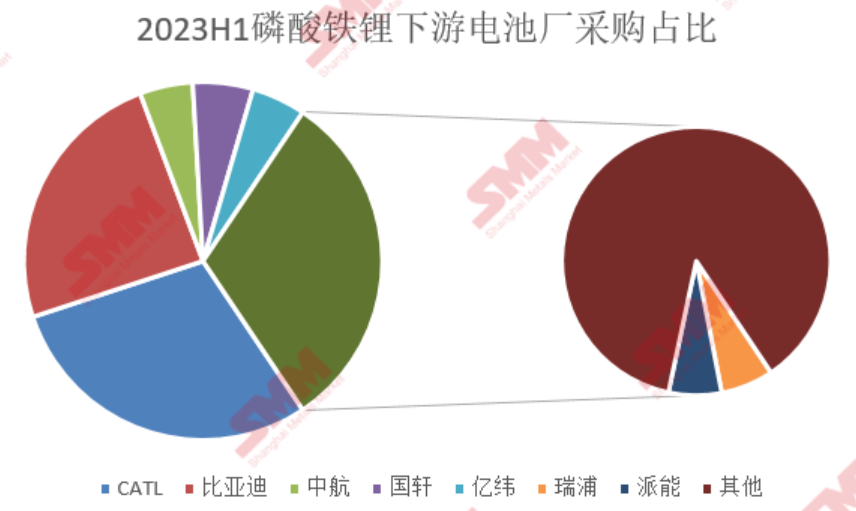

而對于需求方面的下游買家電池(電芯)廠而言,BC占據了半壁江山。C以30%的市場占有率奪得狀元,一直是行業的老牌霸主;B以25%的市場占有率取得榜眼,耀眼的車企大佬;探花位置在億緯、中航、國軒和藏在其他的新秀之間產生,每個月的座次更迭頻繁。

圖5:2023年上半年磷酸鐵鋰下游電池廠采購占比

無論對于磷酸鐵鋰的供應還是需求,市場競爭格局在繼續變化。尤其是3-6名之間的市場競爭極為激烈,跟得極為緊密,都在伺機進行彎道超車。對于消費者而言,希望能夠看到高頻賽道帶來的出色表現,即性價比更高的產品出來,科技讓生活更精彩。

電池網微信

電池網微信