6月1日,據(jù)崔東樹(shù)微號(hào)發(fā)布的新能源鋰電池市場(chǎng)變化分析,2021年和2022年動(dòng)力電池的增速低于整車(chē)增速,今年的動(dòng)力電池增速基本持平整車(chē)增速。

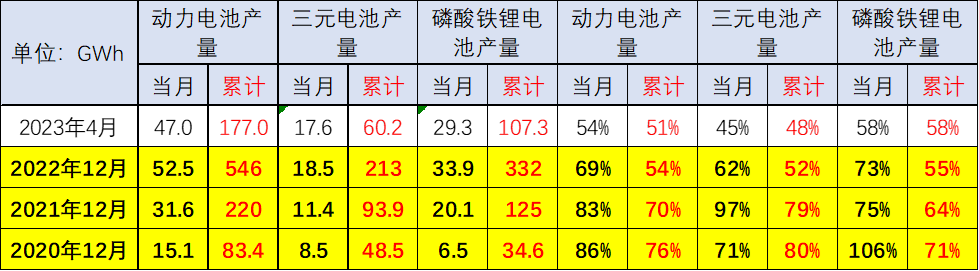

目前動(dòng)力電池產(chǎn)量中裝車(chē)的比例在不斷降低,2020年動(dòng)力電池裝車(chē)的生產(chǎn)電池裝機(jī)率達(dá)到76%,2021年是70%,2022年是54%,2023年是51%。其中三元電池裝車(chē)比例也是逐步降低,從80%的比例降低到2023年的48%的比例,而磷酸鐵鋰電池從71%降到了58%的比例,兩個(gè)都是生產(chǎn)過(guò)剩和庫(kù)存相對(duì)表現(xiàn)壓力較大的。

另外,隨著儲(chǔ)能等產(chǎn)業(yè)的發(fā)展,尤其是俄烏危機(jī)帶來(lái)的世界能源危機(jī),儲(chǔ)能等產(chǎn)業(yè)的電池需求增長(zhǎng)很快,導(dǎo)致裝車(chē)的電池占比下降較明顯。

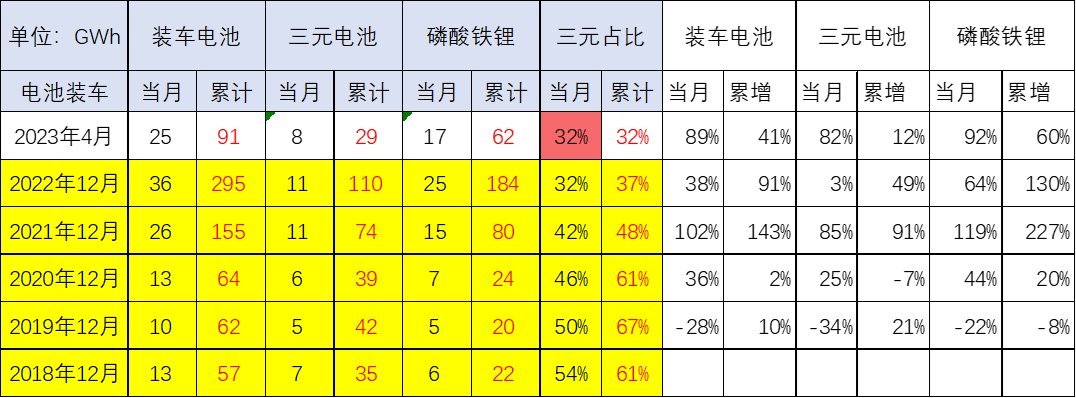

崔東樹(shù)表示,動(dòng)力電池裝車(chē)的需求增長(zhǎng)是波動(dòng)的。2019年需求增長(zhǎng)10%;2020年內(nèi)銷(xiāo)車(chē)型動(dòng)力電池裝車(chē)64GWh ,需求增長(zhǎng)2%;2021年動(dòng)力電池裝車(chē)155GWh,需求增長(zhǎng)143%;2022年裝車(chē)295GWh,需求增長(zhǎng)91%;2023年1月份裝車(chē)16GWh,需求下降1%。其中,三元電池2019年增長(zhǎng)21%,2020年下降7%,2021年增長(zhǎng)91%,2022年增長(zhǎng)49%,而2023年1-4月份同比增長(zhǎng)41%。磷酸鐵鋰的電池增長(zhǎng)比較大,2020年增長(zhǎng)20%,2021年增長(zhǎng)227%,2022年增長(zhǎng)130%,2023年的1-4月份增長(zhǎng)60%。

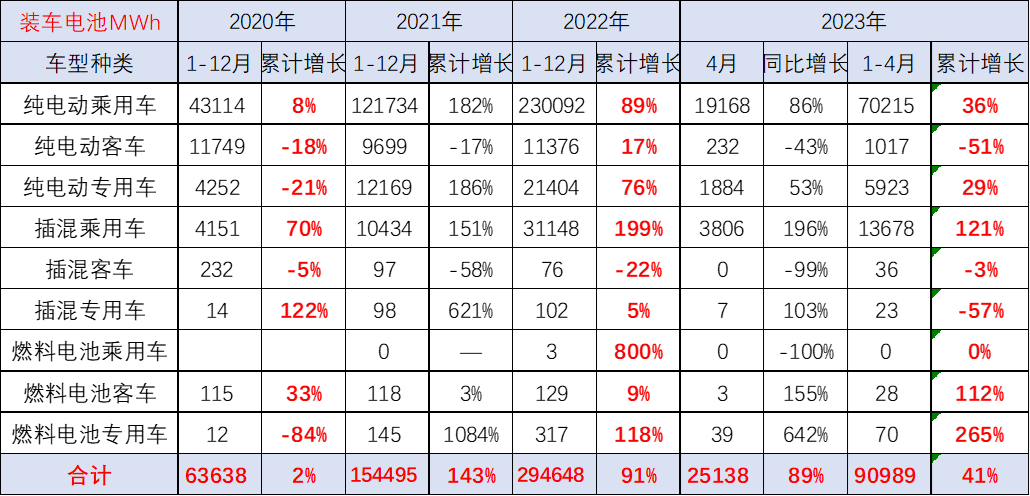

汽車(chē)電池需求中,乘用車(chē)電池需求增長(zhǎng)持續(xù)較強(qiáng),2023年的純電動(dòng)乘用車(chē)的電池需求增長(zhǎng)36%,而插混乘用車(chē)的電池需求增長(zhǎng)121%,持續(xù)較強(qiáng)增長(zhǎng);客車(chē)的電池需求相對(duì)低迷;專(zhuān)用車(chē)的電池需求也是較快增長(zhǎng)。

從電池裝車(chē)占比看,近幾年動(dòng)力電池的需求結(jié)構(gòu)在快速變化之中。據(jù)崔東樹(shù)介紹,2020年還是乘用車(chē)純電動(dòng)第一,純電動(dòng)客車(chē)第二,純電動(dòng)專(zhuān)用車(chē)第三的格局,而插電混動(dòng)乘用車(chē)只是第四位的狀態(tài)。而到了今年看,純電動(dòng)乘用車(chē)仍然保持第一位,插電混動(dòng)乘用車(chē)上升到第二位,純電動(dòng)專(zhuān)用車(chē)上升到第三位,而純電動(dòng)客車(chē)下降到第四位的水平。

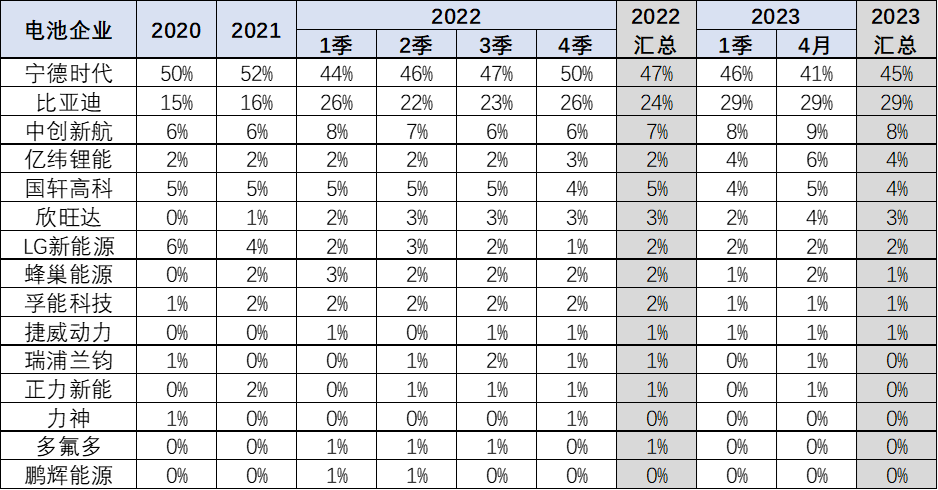

市場(chǎng)競(jìng)爭(zhēng)方面,過(guò)去幾年,電池市場(chǎng)的競(jìng)爭(zhēng)格局并沒(méi)有發(fā)生明顯的變化。由于動(dòng)力電池市場(chǎng)的技術(shù)進(jìn)步相對(duì)比較緩慢,而規(guī)模增長(zhǎng)特征相對(duì)明顯,因此,電池企業(yè)獲得了較強(qiáng)的生產(chǎn)和裝車(chē)數(shù)量增長(zhǎng)的特征。

崔東樹(shù)分析,原有的電池的格局沒(méi)有明顯變化,看誰(shuí)投資多,然后誰(shuí)就能獲得較大的市場(chǎng)份額,因此形成主力電池企業(yè)擴(kuò)張表現(xiàn)持續(xù)較強(qiáng)的特征;而中小型電池企業(yè)也有靠技術(shù)或其它方面突破獲得一定增長(zhǎng)的機(jī)會(huì)。因此,電池格局在高速增長(zhǎng)中應(yīng)該說(shuō)總體相對(duì)穩(wěn)定。

在崔東樹(shù)看來(lái),未來(lái)電池產(chǎn)業(yè)變化的機(jī)會(huì)相對(duì)較大,未來(lái)整車(chē)企業(yè)造電池或整車(chē)聯(lián)合相關(guān)的企業(yè)共同造電池的趨勢(shì)日益的明顯,電池企業(yè)逐步會(huì)形成整車(chē)的核心配套的產(chǎn)品。

目前電動(dòng)汽車(chē)市場(chǎng)高端化的需求并不十分強(qiáng)烈,而是類(lèi)似于“老頭樂(lè)”升級(jí)為小微型汽車(chē)、家庭中低端代步的需求更大,尤其是受疫情影響,市場(chǎng)對(duì)于A(yíng)0級(jí)車(chē)和A00級(jí)車(chē)的需求正越來(lái)越高。

就供應(yīng)鏈問(wèn)題來(lái)看,未來(lái)整車(chē)企業(yè)將日益強(qiáng)大,對(duì)電池企業(yè)、對(duì)上游產(chǎn)業(yè)鏈的控制能力會(huì)進(jìn)一步加強(qiáng),同時(shí)對(duì)下游的品牌營(yíng)銷(xiāo)能力的掌控也在進(jìn)一步加強(qiáng)。在新能源的體系下,“整車(chē)為王”的特征將進(jìn)一步持續(xù)體現(xiàn)。

企業(yè)競(jìng)爭(zhēng)方面,崔東樹(shù)指出,電池企業(yè)的競(jìng)爭(zhēng)格局形成寧德時(shí)代和比亞迪兩者相對(duì)較強(qiáng)的特征。目前寧德時(shí)代與比亞迪的差距在不斷縮小之中,比亞迪的占比從2020年的15%上升到29%,上升了14個(gè)百分點(diǎn);而寧德時(shí)代的占比下降了大概5個(gè)百分點(diǎn),其它電池企業(yè)的占比也出現(xiàn)了明顯下降的態(tài)勢(shì)。電池企業(yè)形成了頭部企業(yè)聚集效應(yīng)日益突出的特征,從2020年的頭兩家企業(yè)65%的比例,上升到74%的比例,其它企業(yè)的空間只有26%的比例。

電池網(wǎng)微信

電池網(wǎng)微信