進軍可穿戴市場,避開軟件生態(tài)問題。

過去兩年,因為軟件生態(tài)問題導致了公司在移動互聯(lián)網(wǎng)終端領(lǐng)域拓展成效甚微;但是,2013年隨著可穿戴設備的興起,公司快速推出智能手機解決方案,避開了軟件生態(tài)問題,尋找到新的發(fā)展機遇。

可穿戴市場為公司打開藍海市場。

可穿戴未來幾年將面臨爆發(fā)式的成長機會。根據(jù)BI的預測,2017年全球可穿戴設備的出貨量將達到2.6億臺;全球可穿戴設備的市場規(guī)模2018年預計達到120億美元。根據(jù)艾瑞咨詢[微博]的數(shù)據(jù),預計2015年中國可穿戴設備市場出貨量將達到4000萬部;2012年中國可穿戴設備市場規(guī)模6.1億元,預計2015年中國可穿戴設備市場規(guī)模將達到114.9億元。

超低功耗優(yōu)勢使其在可穿戴領(lǐng)域具備很大的優(yōu)勢。

公司具備CPUIP內(nèi)核的設計能力,其XBurstCPU內(nèi)核是世界上少數(shù)成功量產(chǎn)的CPU內(nèi)核之一。其產(chǎn)品的功耗指標遠遠低于同類產(chǎn)品。當前電池技術(shù)使得可穿戴設備待機時間普遍較短,而公司產(chǎn)品的超低功耗特征使其在可穿戴領(lǐng)域具備非常大的優(yōu)勢,能夠幫助客戶產(chǎn)品盡可能的提升待機時間。

l作為嵌入式CPU設計公司龍頭,或?qū)⑹芤姘雽w新政大力支持業(yè)內(nèi)估計,國家在支持集成電路產(chǎn)業(yè)發(fā)展方面可能有更大力度的政策出臺。作為國內(nèi)領(lǐng)先的具備自主知識產(chǎn)權(quán)嵌入式CPU芯片廠商,預計將成為新政的重點支持對象。

風險提示:

可穿戴設備開拓的不確定性;市場競爭風險。

給予“推薦”評級。

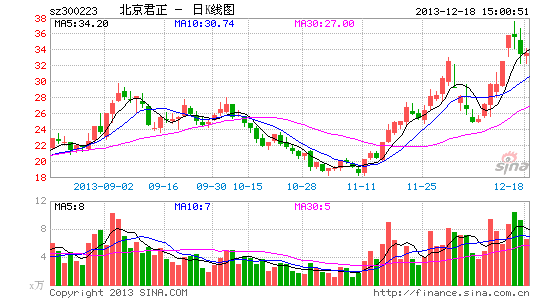

我們預計公司2013/2014/2015年EPS分別為0.32/0.57/0.95元,2013年12月12日收盤價32.55元,對應的PE為110.5/62.3/37.6倍。從PE的角度看公司的估值并不低,但是我們認為:首先,公司當前面臨可穿戴發(fā)展的大機遇;其次,公司業(yè)績處于拐點,未來趨勢向好;第三,公司當前現(xiàn)金儲備多,未來有并購整合機會。因此,我們首次給予公司“推薦”評級。

電池網(wǎng)微信

電池網(wǎng)微信