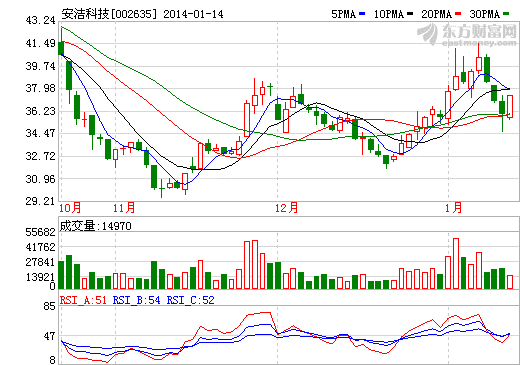

東方證券1月14日發(fā)布安潔科技研究報告,報告摘要如下:

事件:公司公布2013 年業(yè)績快報:全年營收6.06 億元,同比下降1.74%;營業(yè)利潤1.64 億元,同比下降23.7%;歸屬母公司股東的凈利潤1.46 億元,同比下降21.59%;EPS 0.81 元,低于我們此前0.9 元的預期。

投資要點

連續(xù)三個季度環(huán)比下滑之后,Q4 業(yè)績拐點如期而至:四季度營收1.97 億元,環(huán)比三季度增長48.83%;營業(yè)利潤4931 萬元,環(huán)比增長82.71%;凈利潤4248 萬元,環(huán)比增長53.38%;營業(yè)利潤率24.97%,環(huán)比回升4.63%。連續(xù)三個季度凈利潤環(huán)比下滑之后,隨著蘋果新品的發(fā)布,公司已經(jīng)走出最差的季度,Q4 公司營收、凈利、毛利率環(huán)比均顯著回升,業(yè)績拐點如期到來。

公司經(jīng)營數(shù)據(jù)仍未達到最佳水平,季度營收、凈利或仍有上行空間: Q4 在收入同比持平的情況下,凈利潤雖然環(huán)比大幅回升,但同比仍下降約26%。

一方面,公司Q3 供給iPad 的部分料號有所波動,對四季度的營收放量造成了影響;另一方面,人力成本上漲、公司業(yè)務拓展及產(chǎn)能擴張等推高了成本費用,而相應產(chǎn)出要到2014 年才能陸續(xù)釋放,因此拉低了Q4 毛利率。隨著這些不利因素的逐步緩解,1Q14 業(yè)績環(huán)比或仍有進一步上行空間。

重申推薦買入:我們認為2014 年將是蘋果創(chuàng)新大年,新品類(大尺寸iPad/手表/TV)、新規(guī)格(iPhone 屏幕變大)、新技術(藍寶石/NFC/無線充電)、新市場(中移動/DoCoMo),公司有望顯著受益蘋果創(chuàng)新驅(qū)動下的出貨量增長和單臺價值的提升;同時公司因前期業(yè)績連續(xù)低于預期,股價大幅下跌,當前估值相對較低,繼續(xù)推薦在當前股價低位和業(yè)績拐點處布局買入。

財務與估值

我們根據(jù)業(yè)績快報下調(diào)了2013 年盈利預測,預計公司2013-2015 年EPS分別為0.82、1.33、1.86 元, 采用絕對估值法,目標價45.42 元,維持公司買入評級。

風險提示

新股批量上市,可能導致電子行業(yè)估值系統(tǒng)性下移,并對公司股價造成壓力從過往看, 公司占蘋果份額穩(wěn)定、單臺價值穩(wěn)步提升,但仍不排除公司未來份額或單臺價值低于當前預期。

電池網(wǎng)微信

電池網(wǎng)微信