事件:

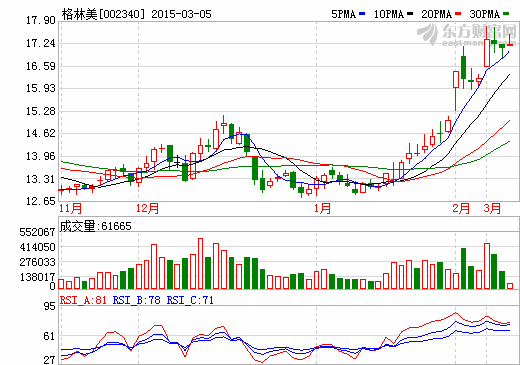

格林美發布非公增發方案。發行價格為12.36元/股,募集資金總額不超過30億元。

點評:

1)非公增發增厚業績,考慮權益利潤增加和財務費用減少,業績增厚在20%。本次非公發行增加權益利潤,按15年備考盈利測算,為7095萬元,按照光大業績測算,增厚26%,財務費用減少約5000-6000萬,總體增厚44%-48%。本次非公開發行股票數量為不超過2.42億股,股本增加為26%,兩項相比,業績增厚在20%左右。從凱力克、德威格林美(17.37,0.130,0.75%)、浙江德威的收購PE來看,總體在10-12倍之間。比較合理。

2)收購浙江德威,產業鏈由廢棄鎢資源回收利用到硬質合金終端產品,打造硬質合金全產業鏈。

收購浙江德威65%的股權,產業鏈延伸由廢棄鎢資源回收利用到硬質合金終端產品,打造硬質合金全產業鏈,同時可以減少大宗商品價格波動風險。收購凱力克,完善鈷及電池材料產業鏈,收購德威格林美49%的股權,完善碳化鎢產業鏈。

3)公司從14年開始,外延式擴張有序展開,后續有望在汽車拆解產業鏈及稀貴金屬的終端產品繼續保持擴展勢頭。

我們認為公司在再生資源領域是產業鏈最完善的標的。再生資源產業15年面臨三大機遇:電子廢棄物擴容、補貼名錄增加、增值稅退稅政策的推出。從產業鏈的角度來看,再生資源行業進入最好的投資時機。公司是我們的首選推薦標的,我們認為公司具備成為再生資源大市值公司的所有要素,公司的上漲才剛剛開始。我們預期,公司后續在汽車拆解產業鏈及其它金屬再生及終端產品方面保持快速擴展勢頭。

盈利預測與估值:按照光大盈利預測,增發之前的業績14-16年分別為0.27/0.44/0.58元,增發之后為0.27/0.53/0.68元(含寧達并表),我們對目標價做出一定的調整,提升目標價到20元。

風險提示:大股東持股比例下降存在一定的公司治理風險。

電池網微信

電池網微信