2023年11月中國磷酸鐵鋰產量急速下滑,較10月下滑10%,相當于少了6GWh電芯量:動力端帶動弱儲能端未有起色,“動力不動儲能未儲”。下游需求低于預期,月中采購訂單減單較多,磷酸鐵鋰企業生產積極性受挫;產品迭代升級快,產線整改頻率高,產品的良品率下降。

產量方面

2023年11月,中國磷酸鐵鋰產量為114,000噸,環比減少10%,同比減少5%,累計同比增長34%。

圖1:中國磷酸鐵鋰產量情況

2023年Q4主原料碳酸鋰價格下行,下游電芯企業以去庫為主,減少原料和產品的庫存積壓,抑制磷酸鐵鋰的需求。成本方面,11月的主原料價格下行,帶動鐵鋰材料的制造成本下行。供應端,11月鐵鋰企業仍以銷定產,壓縮成品庫存,市場上供應總量大幅下降。需求端,臨近年底,動力端和儲能端電芯企業以清產成品庫存為主,維持剛需采購,對磷酸鐵鋰材料的需求較為有限。2023年12月至2024年Q1,市場傳統淡季看空情況仍較濃,磷酸鐵鋰需求收窄。大部分磷酸鐵鋰企業開始減停產,產量將大幅下滑。

預計2023年12月中國磷酸鐵鋰產量為91,050噸,環比和同比分別變化為-20%和-10%。這是自2023年5月以來,月產量將首次跌破10萬噸大關。

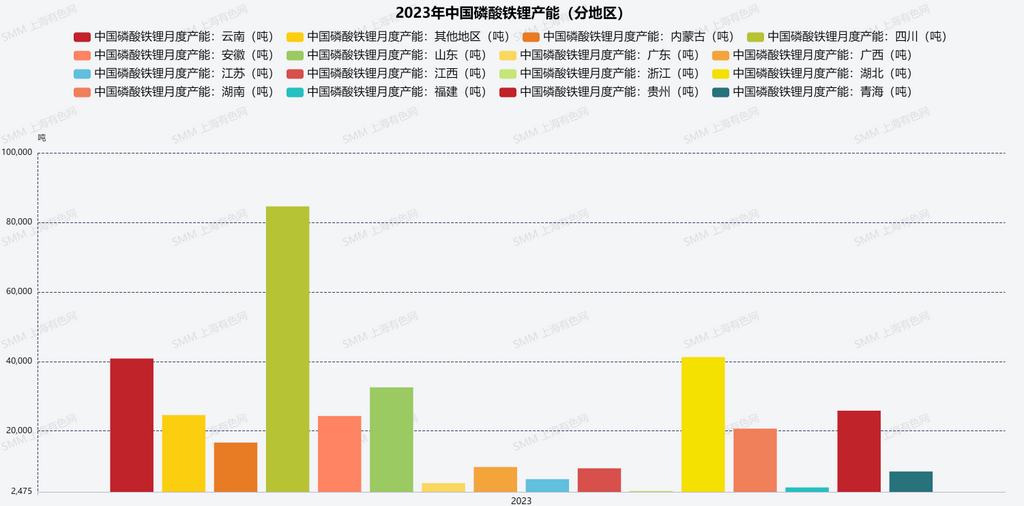

產能方面

截止到2023年底,國內磷酸鐵鋰產能有400多萬噸。

磷酸鐵鋰產能布局都是巨頭豪華出手、跨行消費頻繁刷卡、政企金融齊上陣、各地比拼爭創某某速度,磷酸鐵鋰項目遍地開花,色彩繽紛,所結的果子參差不齊。到目前如此過剩的狀態下,仍然有企業懷平天下之志,準備投入到磷酸鐵鋰行業中來。

圖2:2023年中國磷酸鐵鋰產能(分地區)

巨頭企業如湖南裕能、德方納米、萬潤新能、常州鋰源、融通高科、友山科技等產能占比過半,疊加豪門企業如國軒高科、安達科技、泰豐先行、富臨(升華)、豐元鋰能、特瑞電池等,總產能足有300萬噸之巨。預計,2024年產能的6-7成釋放便可滿足當年國內磷酸鐵鋰需求,而出口端在短期內難有較大的放量。在供需方面,以頭部企業綁定頭部企業為主,二三線企業各顯身手,豪門之間的聯姻也不見得是幸福的。

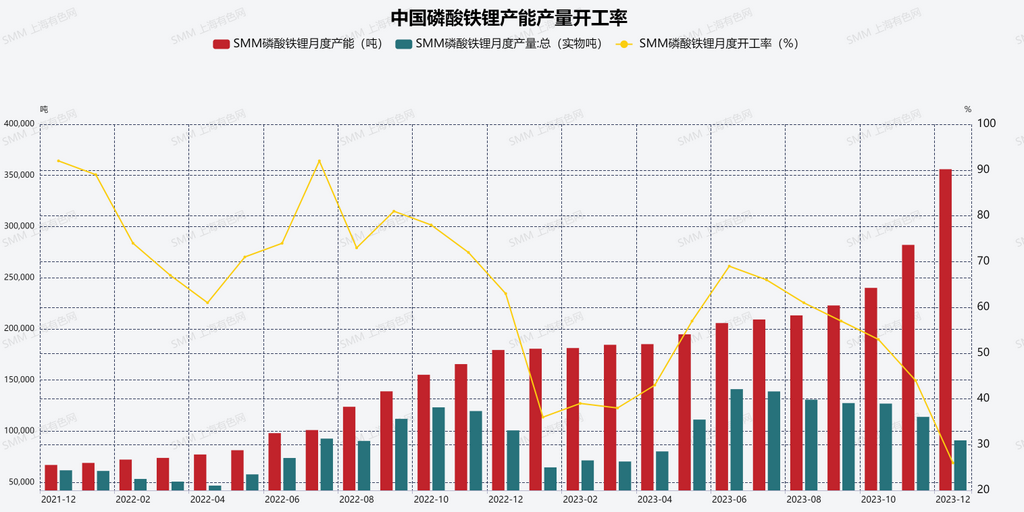

開工率方面

11月開工率持續下滑,破50%進入到44%。

11月磷酸鐵鋰開工率下滑的原因主要是市場需求收窄使得企業訂單減少,產量下滑;另外,新投產能年底前集中釋放,在市場不景氣時,許多企業調試產線以謀2024年大局。

圖3:中國磷酸鐵鋰產能產量開工率

12月預計開工率下滑至歷史新低,產能釋放和產量下滑同時發力,導致開工率不足30%。

結語

產能過剩已成定局、資金鏈安全成首要任務,2024年主要目標是掙扎著活下去!

磷酸鐵鋰下游需求不旺,2023Q4-2024Q1下游備貨意愿較弱,使得磷酸鐵鋰的產量繼續低位運行。原料端產能過剩,需求的窗口進一步收窄,導致磷酸鐵鋰企業“瘦身”壓價從窗口中擠過:闖關進入市場后投入戰斗。這個情形不由得讓人想起有部電影《投名狀》,企業生存下來,實屬不易。2023Q4減產、壓價是短期內迫不得已的舉措,近日有多家企業多條產線停產檢修。

市場不景氣不是最差的結果,動力和儲能市場仍然可期。但接下來,企業需要警惕潛在的風險:資金鏈危機!有些企業在催應收賬款時,十分艱難。企業今年的這頓飯還沒有吃飽,還要準備明年的大餐,實屬不易。若壓價出貨能夠獲得優質客源,則是一個可接受的選擇;但若把壓價讓利、賬期延長等優惠營銷方式應用在資金風險較大的企業身上,則會帶來更大的損失,無疑讓企業在這個市場不景氣的節點上雪上加霜。并且壓價出貨,在近幾個月也無大的市場容量能夠收納。磷酸鐵鋰企業避開所謂“投名狀”式的縱橫聯合,加快資金回籠、壓低經營成本、平穩過冬;門口觀望者,謹慎入內。

電池網微信

電池網微信