日前,為完善并統一境內企業境外直接上市相關跨境資金管理,提升境內企業跨境融資便利化水平,中國人民銀行、國家外匯管理局起草《關于境內企業境外上市資金管理有關問題的通知(征求意見稿)》。通知共26條,主要內容包括:統一本外幣管理政策;企業募集資金境內使用和外匯風險管理更為靈活便利;簡化管理程序,放寬登記時限要求;進一步規范募集資金管理。

多家機構分析,該政策將通過資金管理靈活性、流程簡化、合規性保障等多維度改革,為境內企業境外上市掃清了政策障礙,有望推動“A+H”模式的快速擴容,為企業全球化戰略提供重要支撐。

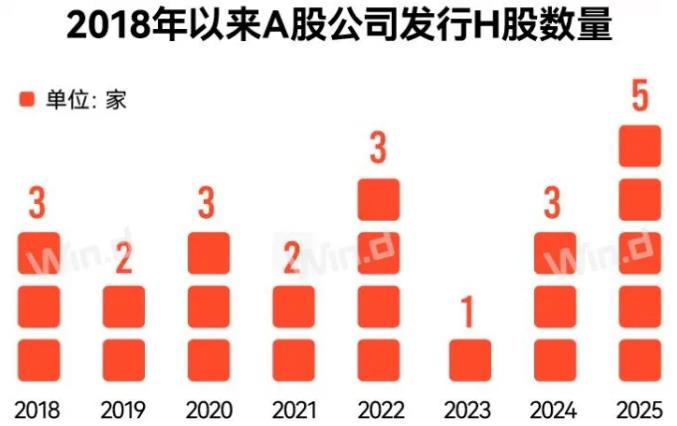

圖/Wind

Wind數據顯示,2024年共有70家企業通過IPO在港股上市,其中,美的集團、順豐控股、龍蟠科技3家A股企業成功實現“A+H”上市。

隨著利好政策出臺,今年以來,“A+H”公司名單擴容增速明顯,隨著5月27日吉宏股份在香港聯交所主板掛牌上市,年內已有5家A股公司成功登陸港交所,其他四家為赤峰黃金、鈞達股份、恒瑞醫藥、寧德時代,創近年新高。

圖/寧德時代

其中,全球動力電池巨頭寧德時代(A股:300750;H股:03750.HK)從2月11日遞表到5月20日掛牌,寧德時代僅用100天完成港股上市全流程,創下中資企業境外上市速度之最。

值得一提的是,寧德時代港股上市也是近年來港股市場規模最大的IPO項目之一,全球發售股份總數為綠鞋前1.35億股,發行價格為263.00港元/股。

5月19日,寧德時代公布,其此次全球發售籌資總額為356.57億港元。5月20日,寧德時代宣布行使超額配售權,香港上市交易籌資額增至410億港元,是今年以來全球最大新股集資個案。

寧德時代創始人、董事長兼CEO曾毓群表示,“港股上市意味著公司更廣泛融入全球資本市場,也是公司推動全球零碳經濟的新起點。”

在地緣政治復雜、貿易環境多變的背景下,疊加寧德時代等頭部企業的示范作用,有望催動更多A股上市公司赴港二次上市。

5月25日,香港特區政府財政司司長陳茂波發文表示,今年以來,香港新股集資額超過760億港元,較去年同期增加超過七倍,且已接近去年全年新股集資總額的九成。

此前,港交所行政總裁陳翊庭在出席寧德時代上市儀式時也透露,目前對港交所的上市申請管線情況感到非常滿意,從年初至今,集團已接獲近100宗新上市申請,目前正在審理的申請約有150宗。

據電池網不完全統計,在電池新能源領域,星源材質、南都電源、中偉股份、盛新鋰能、格林美、先導智能、鈞達股份、藍思科技、賽力斯、三一重工、均勝電子、三花智控、晶澳科技等公司“A+H”排隊待發。

與此同時,A股“嚴把上市準入關”,也催生了內地公司首次IPO赴港上市需求,其中,多家公司折戟A股IPO后,轉戰港股。

電池網梳理發現,目前,海辰儲能、雙登集團、國富氫能、摯達科技、中鼎智能、金晟新能源、思格新能源、果下科技、中潤光能、奇瑞汽車等電池新能源產業鏈公司正在籌備港股IPO。

業內人士指出,A股電池新能源企業密集赴港二次上市,內地公司首次IPO選擇香港H股,本質是全球化戰略與資本需求的共振結果:既可緩解國內融資環境收緊和競爭壓力,亦可引入國際長線資本支持海外擴張,進一步強化中國電池新能源產業鏈與資本鏈,增強對貿易風險的抵御能力,加速全球化布局。

電池網微信

電池網微信