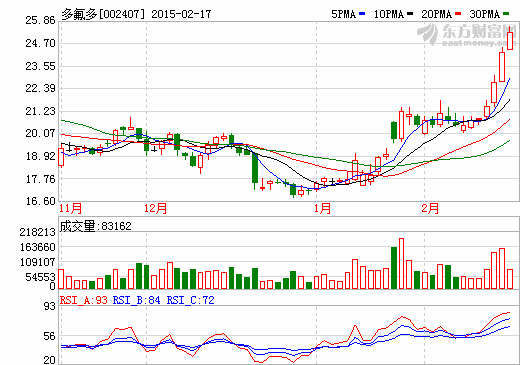

受益于新能源汽車銷量的爆發,多氟多的動力電池收入將迎來100%以上復合增速,業績拐點出現。首次覆蓋,給予增持評級,目標價27元。

投資要點:

首次覆蓋給予增持評級。由于新能源汽車銷量的爆發,公司的動力電池收入將迎來100%以上復合增速,六氟磷酸鋰進入比亞迪供應鏈,隨著產能擴張和比亞迪電動車放量,有望快速增長,預計2014-2016年EPS0.02、0.42和0.65元。由于產能釋放進度,公司鋰電業績集中于2016年釋放,我們按2016年業績給予估值,新能源汽車產業鏈公司2016年平均估值33倍,由于公司業績拐點出現,且動力電池快速爆發,給予2016年42倍PE,目標價27元。首次覆蓋,增持評級。

動力鋰電業務爆發在即,成為重要的業績增長點。微型電動車憑借性價比優勢實現放量,預計2014年銷量占國內新能源汽車總銷量的1/3以上。公司成功切入微型電動車供應鏈(2014年新大洋70%,時空20%,其他10%),目前鋰電池產能5000萬安時,預計到2015年底達到2億安時,電池銷售收入有望超過3億元。2015年1月公司發布增發預案,非公開發行不超過3732萬股,增發價不低于16.11元/股,募投“年產3億Ah能量型動力鋰離子電池組”項目,預計2016年產能將達到4億Ah,鋰電收入有望同比增長100%至6億元以上。相比國軒高科,公司的產品主打性價比優勢,同時下游客戶為微型電動車,鋰電池毛利率低一些,預計20-25%。

六氟磷酸鋰進入核心供應鏈。目前公司六氟磷酸鋰產能2200噸,產品主要供給比亞迪,受益于比亞迪“秦”和K9等產品放量。預計2015年下半年產能3000噸,全年銷售2000多噸,收入2億元左右。目前六氟磷酸鋰均價9萬/噸,由于產能與需求比超過200%,中期看六氟磷酸鋰價格呈下降趨勢,毛利率大概率維持在20-30%水平。

風險提示。微型電動車銷量不達預期,非公開發行未通過影響動力鋰電擴產。

電池網微信

電池網微信