監管層松綁上市公司并購重組以及A股IPO排隊等待狀況依舊,讓眼下的并購市場熱度不減。與此同時,一種新玩法—上市公司與PE攜手成立并購基金也在資本市場上蔚然成風。

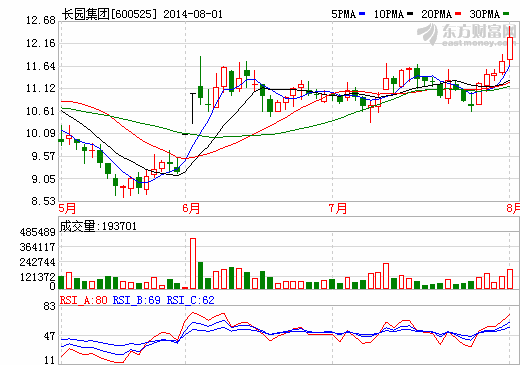

近日,又一家上市公司加入了這一隊伍。7月31日,長園集團發布最新公告稱,公司擬使用自有資金14985萬元,與深圳秋石資產管理有限公司(下稱“秋石資產”)共同設立深圳市長園秋石壹號投資企業(有限合伙)(下稱“秋石壹號”),基金總規模7.5億元。秋石壹號將成為公司產業并購整合的平臺。

值得注意的是,因一場多方角逐、情節跌宕且目前仍在演繹中的股權爭奪戰,長園集團今年以來一直是市場和輿論關注的焦點。因此,在這一頗為敏感的時間點上,長園集團拋出成立并購基金的舉措更是讓人猜測紛紛。對此,秋石壹號的操盤者沈偉日前接受了《證券日報》記者的獨家采訪。

長園集團加快外延式擴張

從長園集團近年來的發展路徑來看,在內生增長之外,外延并購已經成為公司擴張的另一方式。事實上,就在7月10日,長園集團才剛剛宣布兩項并購事項:一是以3934萬元的價格收購擬IPO的鋰電池企業深圳市星源材質科技股份有限公司2.43%的股權;二是同意戰略投資湖北三環發展有限公司,并開展對該公司的戰略、法律方面的盡職調查工作。

長城證券近日發布的研報也指出,長園集團已經牢牢確立新材料、智能電網設備兩大發展方向,堅持自我發展與收購兼并相結合的發展戰略。預計公司會積極尋找具備投資價值的標的進行收購。

那么,在堅定不移地推行并購擴張的大背景下,長園集團通過與PE攜手成立并購基金來實施這一戰略主要基于何種考慮?

“并購基金在中國是個新生兒,還沒有成熟的模式和范例,但其前途難以估量。”沈偉表示,這里面既有審核通道的考慮(目前長園集團的非公開發行還在審核過程中),也有并購時機和融資成本的考慮。“相比上市公司直接收購,通過并購基金進行預收購在特定條件下會有很多優勢,除了效率和規模,還可以調節或緩解并購行為對上市公司既有股權結構帶來的影響和沖擊。”

而在當日的公告中,長園集團也表示,公司與秋石資產合作并共同設立產業基金,能夠充分發揮合作雙方的各項優勢,利用產業基金作為公司產業整合的平臺,圍繞公司既定的戰略發展方向開展投資、并購、整合等業務,加快推進公司產業發展戰略,提高和鞏固公司在行業內的地位。

公開資料顯示,秋石資產作為長園秋石壹號的普通合伙人和管理人,出資人民幣15萬元,占長園秋石壹號出資總額的0.02%。作為秋石壹號操盤者的沈偉,具有16年投資銀行的工作經歷,具有豐富的股權投融資、資本運作經驗。

并購標的不追逐熱點

公告顯示,秋石壹號的規模為7.5億元,在長園集團和秋石資產合計出資的1.5億元之外,剩余部分將由秋石資產負責募集。

“募資工作目前已有序開展。公告后股票表現良好,關心基金的社會各界人士也比較多,最終我們會與長園集團一起跟有意向的投資人進行充分溝通,從中選擇理念接近且充分認同長園價值和秋石文化的投資人成為我們基金的合伙人。”沈偉說。

他同時表示,秋石壹號的資金結構已用足了杠桿,而且總規模相對于長園集團的凈資產來說不小,如果用足規模,這可能是長園集團并購史上最大的一次。“但規模并不是我們的追求,建立上市公司股東和基金投資人的雙贏格局最重要。”

關于秋石壹號的未來并購目標,長園集團稱,該基金主要服務于公司的核心業務,以與公司的主營業務相關、能形成規模效應或者協同效應、行業前景看好、且受國家政策支持和鼓勵的行業或企業為主要的投資方向。

值得一提的是,近年來“跨界”并購在資本市場上頻頻上演,尤其是礦產、影視、游戲等熱門概念,更是很多上市公司趨之若鶩的并購對象。

對于是否會考慮這些熱門并購概念,沈偉表示,長園集團是一家有著豐富并購經驗和大量成功實踐的上市公司,對于并購早已具備了成熟的理念和獨特的價值取向,去追逐熱點的可能性不大。“我們會基于長園集團已經形成的產業格局和發展戰略進行并購,不會搞簡單的報表組合。”

電池網微信

電池網微信