圖片來源:回天新材

12月22日,回天新材(300041)披露向不特定對象發行可轉換公司債券預案,公司擬發行可轉換公司債券募集資金總額不超過人民幣8.5億元(含本數),期限為自發行之日起6年。

據了解,回天新材本次可轉債采用每年付息一次的付息方式,到期歸還所有未轉股的可轉債本金和支付最后一年利息。此外,本次可轉債轉股期自本次可轉債發行結束之日滿六個月后的第一個交易日起至本次可轉債到期日止。在本次可轉債期滿后五個交易日內,回天新材將贖回全部未轉股的本次可轉債。

資料顯示,回天新材是專業從事膠粘劑和新材料研發、生產銷售的高新技術企業,目前主營業務產品涵蓋高性能有機硅膠、聚氨酯膠、丙烯酸酯膠、厭氧膠、環氧樹脂膠等工程膠粘劑及太陽能電池背膜,廣泛應用在汽車制造及維修、通信電子、家電、LED、軌道交通、新能源、工程機械、軟包裝、高端建筑等眾多領域。此外,公司利用已有的汽車行業銷售渠道兼營一部分非膠粘劑產品,主要為汽車制動液和其他汽車維修保養用化學品。

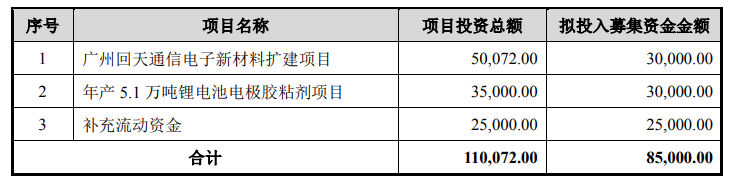

回天新材募集資金用途 單位:萬元

據了解,回天新材本次發行可轉債募集資金總額(含發行費用)不超過人民幣8.5億元(含本數),扣除發行費用后募集資金凈額擬投入以下項目:3億元用于廣州回天通信電子新材料擴建項目;3億元用于年產5.1萬噸鋰電池電極膠粘劑項目;2.5億元用于補充流動資金。若扣除發行費用后的實際募集資金凈額低于擬投入上述項目募集資金金額,則不足部分由公司自籌解決。

此外,回天新材本次發行的可轉債向公司原股東實行優先配售,原股東有權放棄配售權。具體優先配售數量提請股東大會授權董事會(或由董事會授權的人士)在本次發行前根據市場情況與保薦機構(主承銷商)協商確定,并在本次可轉債的公告文件中予以披露。

回天新材表示,上述募投項目主要為資本性支出,該募投項目的實施有助于進一步完善和提升公司的產品結構,增強公司盈利能力,提高公司的綜合競爭力;同時近年來公司業務保持穩健發展,內生性資金主要用于滿足現有業務增長需求,在此背景下公司自有資金難以滿足上述項目建設資金需求,需要外部長期資金支持。發行募集資金到位后,公司將加快推進募投項目實施進度,爭取早日達產并實現預期效益。

電池網微信

電池網微信