鋰電“達沃斯”秘書長、中國電池網創始人于清教

真鋰研究和中國電池網認為,目前的各種跡象顯示,未來汽車電池市場格局很可能呈現出松下、LG化學和三星SDI三足鼎立的格局。2014年全球第2大車用電池供應商AESC的前景看起來都不太妙,產品品質難入車企巨頭法眼的中國電池企業就更不用說了。2015年7月,日產CEO戈恩公開表態,認為LG化學是全球最好的電池制造商,并已暗示將來的Leaf要采用LG化學的電池產品。我們從日本產業界朋友那里得到的消息是,雖然是AESC的控股股東,但日產很有可能要放棄AESC,原因也很簡單,同樣是軟包電池,但LG化學的產品性價比更優。日產要在電動汽車市場取得成功,就必須要用更好的電池。

三星SDI雖然2014年僅供應了43.01萬kWh的汽車電池,量并不多,但客戶都是些大名鼎鼎的車企,如寶馬、大眾、保時捷、奧迪、菲亞特等,它的發展潛力不容小覷。一方面越來越多的車企對其產品感興趣,一方面松下的部分客戶可能會被它所接收。松下一直在兩大動力電池路線之間舉棋不定,一是自身的圓柱型小電池路線,二是并購的三洋電機的方型大電池路線。在松下決定與特斯拉共建超級電池工廠Gigafactory之后,因為財力和精力有限,我們預計松下很有可能要放棄方型大電池路線,其相關客戶有很大可能轉向同樣走方型大電池路線的三星SDI。

雖然中國電池企業在電動自行車、電動三輪車、低速電動汽車等其他電動交通工具市場、講求差異化的消費類小電池市場以及未來前景無限的儲能動力市場還存在機會,但是,鋰離子電池產業的發展有很大可能會按照“贏者通吃”的市場規律前進,因此,中國鋰離子電池產業未來幾年將會面臨很嚴峻的挑戰。

2、材料產業格局的演變,中國企業未來也難言樂觀

中國相關材料產業的大發展,始于三星SDI和LG化學這兩大韓國巨頭的大采購,標志性事件是當升科技2010年的上市。出于降低制造成本的考慮,韓國巨頭于2006年開始采購當升科技的正極材料,隨后幾年采購量越來越大,直接推動了當升科技飛速發展,一年一個臺階,直至2010年上市,在中國資本市場刮起了一股鋰電池、新能源旋風。在榜樣力量的鼓舞下,一批中國材料企業改進制造工藝,提升產品品質,以進入國際大廠供應鏈、最終上市做大做強為目標,實現了集團式進步。這種進步同時也刺激了中國鋰離子電池產業的大發展。

在正極材料、負極材料、電解液、隔膜等各個關鍵材料產業領域,中國都涌現出了一批優秀企業,如正極材料領域的當升科技、巴莫科技、湖南瑞翔、湖南杉杉、中信國安盟固利、北大先行、天驕科技、廈門鎢業、金瑞科技、貴州振華等等;負極材料領域的貝特瑞、寧波杉杉、江西紫宸、摩根海容等等;電解液領域的新宙邦、國泰華榮、天津金牛、廣州天賜、東莞杉杉等等;隔膜領域的星源材質、金輝高科、滄州明珠格瑞恩(中科科技)、武漢惠強新能源、遼源鴻圖、東皋膜技術等等。

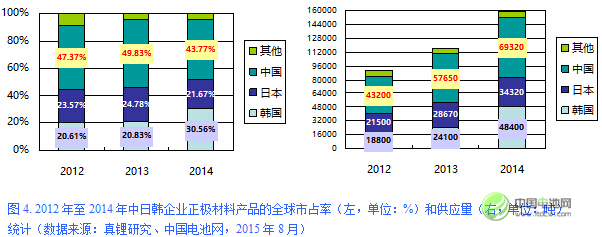

數據顯示,在正極材料、負極材料和電解液材料市場,中國企業的市場份額在2012年或2013年達到頂點(全球市占率或接近50%,或超過50%)之后,開始走下坡路。這顯然是遇到了問題。隔膜材料在4大關鍵材料中是最晚一個實現國產化的,這幾年的全球市場份額還處在一個上升過程中,但如果按照前三者的發展規律,到達頂峰之后走下坡路可能也就是這一兩年的事。到底遇到了什么問題,限于篇幅,這里就不一一研究分析,僅以其中最核心的正極材料產業為例來看一看。

從圖4可以看到,雖然中國企業的正極材料產品供應量每年以40%以上的發展速度在高速增長,但全球市占率卻在2013年到達49.83%的頂點之后開始下滑,2014年快速下滑了6.06%至43.77%,甚至不及2011年45.10%的市占率。我們認為,快速下滑的主要原因大致有兩個:一是在消費類電子產品市場,韓國巨頭的采購策略發生了變化;二是在更高端的動力電池用正極材料市場,日本企業的轉型升級做得很成功,同時韓國企業也發展得很快。這從具體正極材料產品的出貨情況就可以看到,見表4。

在消費類小電池制造的成本控制方面,三星SDI和LG化學這兩大韓國巨頭有著清晰的發展規劃:首先是通過采購中國企業的正極材料產品降低成本,在經歷的持續幾年不斷的壓價之后,中國企業已經難以承受,在這種情況下,他們開始自己生產正極材料,以求進一步降低電池制造成本。從表4可以看到,這兩大韓國巨頭2014年的正極材料產量已足以躋身于全球正極材料大廠的行列。

日本企業的正極材料產品全球市占率雖然在下滑,但是在調整產業結構、推進產業升級方面做得很成功。2014年日本企業的鎳鈷鋁酸鋰(NCA)材料共出貨9850噸,錳酸鋰(LMO)材料共出貨7950噸,這些基本上都用于動力電池制造,加上用于動力電池的部分鎳鈷錳酸鋰(NCM)材料,2014年日本企業34320噸的總出貨量中初步估算有超過2/3是高端產品。在三星SDI和LG化學確定在消費類小電池領域采用自制正極材料的情況下,韓國正極材料企業也開始了產品轉型升級的步伐,而且步子邁得很快,ECOPRO在2014年就以3500噸的出貨量迅速發展成為NCA材料的全球第2大供應商,而它在2013年NCA產量還非常少。

從表4我們也可以看到,中國企業的正極材料產品大部分還是用于消費類小電池制造的鈷酸鋰(LCO)材料,對動力電池產業的貢獻較小。2014年中國鋰離子電池企業共向本國電動汽車產品供應了401.8萬kWh的動力鋰離子電池,其中絕大部分是磷酸鐵鋰電池。比亞迪電動汽車所需的123.86萬kWh磷酸鐵鋰電池全部是自己生產制造,盡管比亞迪也具備生產磷酸鐵鋰材料(LFP)的能力,但據真鋰研究和中國電池網調研的情況,為了保證動力電池的品質,比亞迪主要采用加拿大Phostech的磷酸鐵鋰材料,自制的以及向國內材料企業采購的量不多。

真鋰研究和中國電池網認為,中國正極材料產業阻止滑坡的唯一辦法就是下大力氣推進產業結構升級調整,提升技術水平和制造能力,順應鋰離子電池動力化的發展趨勢。其他關鍵材料如負極材料、電解液等領域也大抵如此,這里就不贅述。

【獨家分析報告,未經授權,禁止轉載!違者必究!此為連載第二部分,第一部分中國電池網已經刊載(http://www.honglaili.com/news/top/102151H32015.html)、全文詳見2015年第3屆中國(武漢)鋰電新能源產業國際高峰論壇會刊】

微信二維碼

微信二維碼