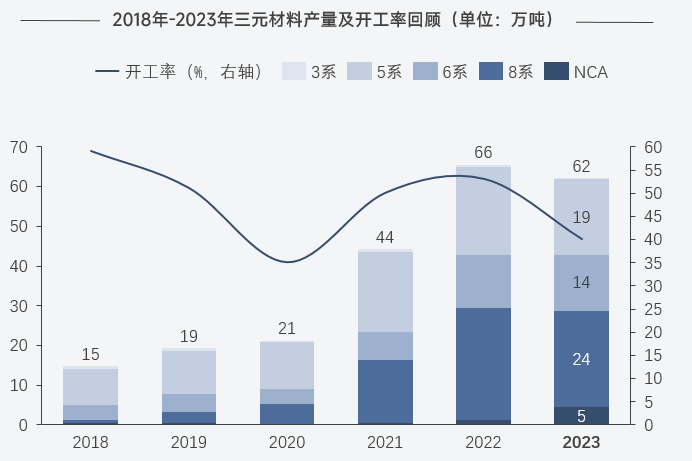

一、產量回顧

2023年中國三元材料產量在62萬噸,較2022年同比下降5%,產能利用率在40%左右。回看2023年全年產量變化,“產業鏈去庫存”+“終端份額被鐵鋰材料擠占”是兩大主因。

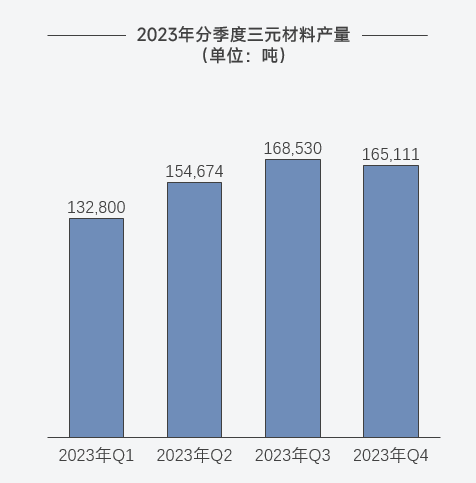

分季度來看,2023年一季度,國補退坡后,整體產業鏈庫存高企,國內動力終端需求回暖速度較緩,原料價格快速下行,下游優先消化庫存,海內外訂單均有減量,三元材料企業開工率下行。

二季度,一方面政策頻出推動消費,終端需求存在實質增量,另一方面鋰價探底后迎來反彈,且下游庫存有所消化,市場情緒有所好轉,存在提前備貨年中沖量行為,三元材料企業整體開工率上行。

三季度、四季度原材料鋰價再次進入下行區間,新能源產業鏈對庫存把控進一步趨嚴,因此即使在終端車銷及電池產量不斷上行的背景下,下游仍持續去庫,對三元材料需求增量未及預期,2023年未能重復往年的“金九銀十”。

四季度,年末得益于一些熱門車型拉動,如問界、理想、上汽大眾系列等均搭載三元電池,三元材料生產雖在下行,但仍好于一、二季度。

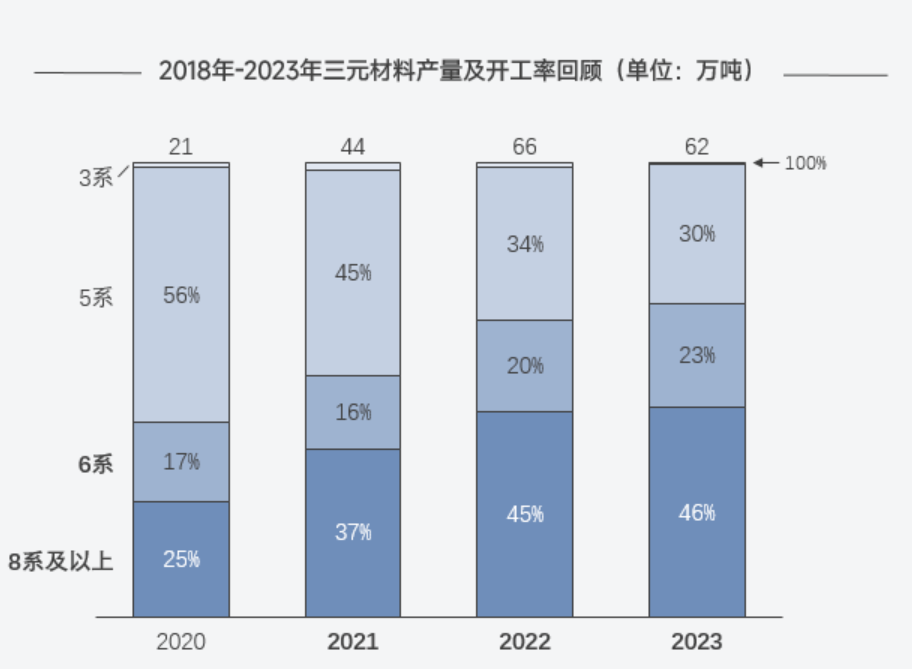

2023年三元材料5系占比30%,6系占比23%,高鎳及超高鎳占比46%。5系占比較2022年有進一步下調,一方面數碼低端市場為存量市場,另一方面動力端存在5系向6系切換的現象,追求能量密度的進一步提升。6系占比進一步上行,主因中鎳高電壓化路線在安全性和成本方面具有優勢,且能量密度也可滿足下游車企續航需求。此外,在高鎳路線上,高鎳占比小幅上行。

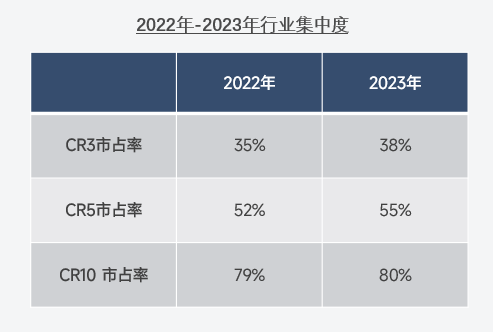

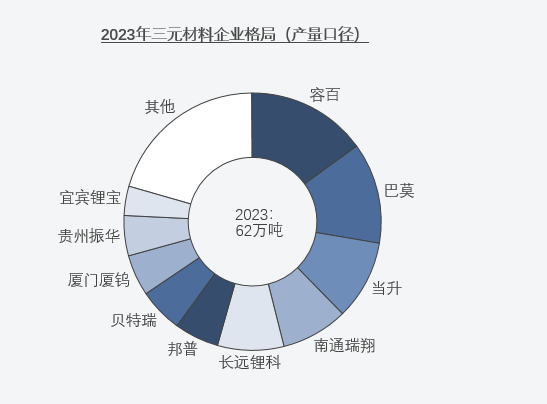

二、2023年競爭格局

從行業集中度來看,三元材料行業前十的份額依然固化,2022年CR10在79%,2023年在80%,小幅增長1%。但是在2023年前三家企業的市場份額得到進一步提升,市占率上升3%。

拆分到具體正極企業來看,容百仍是當之無愧的高鎳三元龍頭企業,巴莫、當升位于第二及第三位。南通瑞翔和長遠鋰科緊隨其后。

從電池廠的角度來看,在排名前十位的三元材料企業,寧德時代體系的供應商入圍7家,低中高鎳的材料供應商均有入圍。海外 SK on體系下的供應商入圍2家。

展望2024年, 1)樂觀預期中國2024年三元材料產量增速約為10%;2)預期2024年中鎳材料占比仍有較樂觀的提升,高鎳材料在2024年增速有限;3)中長期,高鎳滲透率仍有一定上行空間,9系迭代8系趨勢仍在。4)在企業格局方面,部分主做中鎳材料企業受益于下游電池廠明確增量預期占比或將上行,2024年前五大三元材料企業格局或有一定的調整。

電池網微信

電池網微信